[smartPC사랑=이백현 기자] 2023년은 그래픽카드 시장에 있어 격동의 한 해였다. 2022년 말 부터 출시된 엔비디아 지포스 RTX 40 시리즈와 AMD 라데온 RX 7000 시리즈가 본격적으로 모습을 드러낸 시기이기도 하고, ChatGPT와 같은 대규모언어모델(LLM)을 비롯한 AI 경쟁이 본격화되면서 데스크톱 그래픽카드 시장에까지 막대한 영향을 미치기도 했다. 한편 엔비디아와 AMD 모두 게이밍 그래픽카드 시장에선 ‘맥빠진 경쟁’을 하는 모습을 보여줬는데…… 2023년 그래픽카드 시장엔 왜 이런 현상이 발생한 것일까?

AI 시장은 어떻게 엔비디아를 살찌웠나

2023년은 좋은 의미로도 나쁜 의미로도 엔비디아의 해라고 부를만 했다. 2022년 말 출시된 엔비디아 지포스 RTX 4090(이하 RTX 4090)이 동 시기 출시된 AMD 라데온 RX 7900XTX(이하 RX 7900XTX)를 누르고 최고의 데스크톱 게이밍 그래픽카드 자리를 굳인 것은 물론, 급격하게 발전하기 시작한 AI 시장에 의해 엔비디아의 데이터 센터 매출이 폭증했기 때문이다.

2023년 게이밍 그래픽카드 시장에 대해서 이야기하기 위해서는 엔비디아가 AI 데이터 센터 분야에서 낸 성과를 다루지 않을 수 없다. 지난 2023년 6월 엔비디아는 빠르게 커지는 AI 시장에 힘입어 시가총액 1조 달러를 달성했으며, 같은 ‘1조 클럽’에는 오직 애플, 마이크로소프트, 알파벳(구글), 아마존 4개의 기업만이 존재하고 있다. 그만큼 엔비디아는 AI 시장에 힘입어 빠른 성장을 이뤄낸 것이다.

게이밍 시장의 성과와 비교해 봤을 때 AI 시장의 성과는 더욱 두드러진다. 지난 게이밍 시장에서 엔비디아가 최대 성과를 낸 분기는 2022년 1분기(1~3월)로, 이때 36억 2천만 달러의 매출을 달성한 바 있다. 아이러니한 건 게이밍 시장이 최대 매출(36억 2천만 달러)을 달성한 것과 동시에 데이터 센터 매출(37억 5천만 달러)에 추월했다는 점이다. 게다가 엔비디아의 데이터 센터 매출은 23년에 크게 치솟아 100억 달러를 초과한 반면 한편 게이밍 시장은 쪼그라들어 20억 달러 대의 초라한 성적표를 받았다.

그리고 바로 이 게이밍 시장/데이터 센터 시장의 온도차가 2023년 지포스 RTX 40 시리즈의 포지션/가격 정책에 크게 영향을 미치며, 나아가 2023년 그래픽 카드 시장의 향방을 결정지은 근본적인 원인이 되었다.

시장 주도권 가진 엔비디아의 ‘기업 친화적’ 가격 정책

AI 시장에 힘입은 엔비디아 성장세를 일반 사용자들이 고운 눈으로만 보지 않았던 것도 이 때문이다. 2022년 말 출시된 RTX 4090은 플래그십다운 성능을 보여줬지만, 이어 출시된 RTX 4080, RTX 4070과 같은 그래픽카드들은 RTX 4090에 비해 크게 성능을 다운그레이드했고, 가격은 높여 출시되었다. 이는 마진이 많이 남는 AI와 데이터센터 GPU에 생산 역량을 집중하면서, 상대적 저가의 게이밍 그래픽카드를 ‘박리다매’해야 할 요인이 크게 줄어들었기 때문이다.

동일한 생산 역량으로 데이터 센터 GPU와 소비자용 그래픽카드를 제조한다면, 보다 이윤이 높은 데이터 센터 GPU용 칩을 우선적 만드는 게 당연하다. 한편 엔비디아는 상대적으로 매력이 떨어진 소비자용 게이밍 그래픽카드 시장에도 칩을 공급해야 하긴 하는데, 이때 선택한 전략이 소비자의 원성을 크게 사게 되었다.

포장은 그대로, 내용물은 적게

엔비디아의 전략을 설명하기 위해, 그래픽카드를 일종의 과자 제품으로 비유해 보자. 이때 그래픽카드에 탑재되는 연산 코어(CUDA)의 개수는 ‘포장 안에 들어간 과자의 갯수’로, 그래픽 카드 자체는 ‘과자를 넣은 비닐포장’으로 비유할 수 있다.

그런데 엔비디아가 생산할 수 있는 과자의 개수(CUDA 코어)는 정해져 있고, 이 과자를 이윤이 많이 남는 기업용 ‘큰 비닐포장(데이터 센터 GPU)’에 담아 대부분 판매해버렸다. 심지어 이 ‘큰 비닐포장’은 없어서 못 팔 정도로 큰 인기를 누리고 있는 데다가 전체 매출의 70%를 넘게 차지한다.

한편 소비자용 ‘작은 비닐포장(게이밍 그래픽카드)’ 제품에 넣을 과자는 얼마 남지 않았다. 그런데 이 제품은 상대적으로 넣는 과자 대비 이윤도 작고, 전체 매출에서 큰 비중을 차지하는 것도 아니다. 그런데도 ‘작은 비닐포장(지포스 RTX 시리즈)’ 제품은 이미 시장을 지배하고 있는 상황.

그렇다면 이미 과자가 부족한 상태에서, 기업은 합리적인 생각을 떠올릴 수 있다. 포장(라인업)은 그대로 두되, 과자(CUDA 코어)를 작게 넣으면 더 많은 이윤을 남길 수 있지 않을까? 그리고 포장별 가격(그래픽카드 가격)은 오히려 올려 버리면 매출은 줄어들더라도 이익은 늘어날 것이다.

과자가 안 팔린다면? 이미 ‘큰 비닐포장(데이터 센터 GPU)’ 제품이 없어서 못 파는 상황이고, ‘작은 비닐포장(지포스 RTX 시리즈)’도 시장을 지배하고 있는데 걱정할 필요가 없다.

그리고 이런 ‘기업 친화적’ 생각이 바로 엔비디아 RTX 40 시리즈의 가격 정책과 CUDA 코어 탑재량에 고스란히 영향을 미치게 된다.

당장 RTX 4090에 이어 출시된 RTX 4080만 해도 그렇다. RTX 4090에 탑재된 CUDA 코어는 16,384개인데, RTX 4080의 CUDA 코어는 9,728개로 최상위 그래픽카드의 59.3% 밖에 되지 않는다. 이전 세대와 비교해보면 이는 확연히 두드러진다. RTX 3080(8,704개)은 RTX 3090(10,496개)의 82.9%의 CUDA를 탑재했다. 어마어마한 차이다.

‘60’ 라인업으로 가면 차이는 더 벌어진다. RTX 3060(3,584개)에 탑재된 CUDA 코어의 갯수는 RTX 3090(10,496개)의 34.1%인데, RTX 4060(3,072개)의 경우 RTX 4090(16,384개)의 18.7%에 불과하다. 즉 플래그십 제품 대비 들어간 CUDA의 개수가 전 라인업에 걸쳐 다운그레이드된 셈으로, 이는 ‘최고의 가성비 제품은 RTX 4090’이라는 냉소 섞인 평가의 원인이 되었다.

한편 출시가의 경우는 어떨까? RTX 4090(1,599달러)이 RTX3090(1,499달러)에서 100달러 인상되었음은 물론이고, RTX 4080(1,199달러)은 RTX 3080(699달러)서 무려 500달러나 인상됐다. RTX 4070(599달러) 또한 RTX 3070(499달러)에 비해 100달러 인상됐다. 엔비디아에 대한 소비자들의 원성이 자자한 이유다.

AMD의 반격은 왜 미약했나

물론 일반 소비자용, 게이밍 그래픽카드 시장에 엔비디아만 있는 것은 아니다. AMD 역시 엔비디아 RTX 40 시리즈에 맞서 라데온 RX 7000 시리즈를 출시해 맞불을 놓았다. 그런데 엔비디아의 행보에 제동을 걸어줄 것이라는 소비자들의 기대와 달리, 라데온 RX 7000 시리즈는 엔비디아의 위와 같은 행보에도 좋은 성적표를 거두지 못해 소비자의 실망을 샀다.

플래그십 경쟁에서 RX 7900XTX는 RTX 4090에게 완벽하게 패배했으며, 엔트리 라인업인 RX 7600도 열악한 성능의 RTX 4060이 등장으로 ‘재평가’를 받기 전까지 좋은 소리를 듣지 못했다.

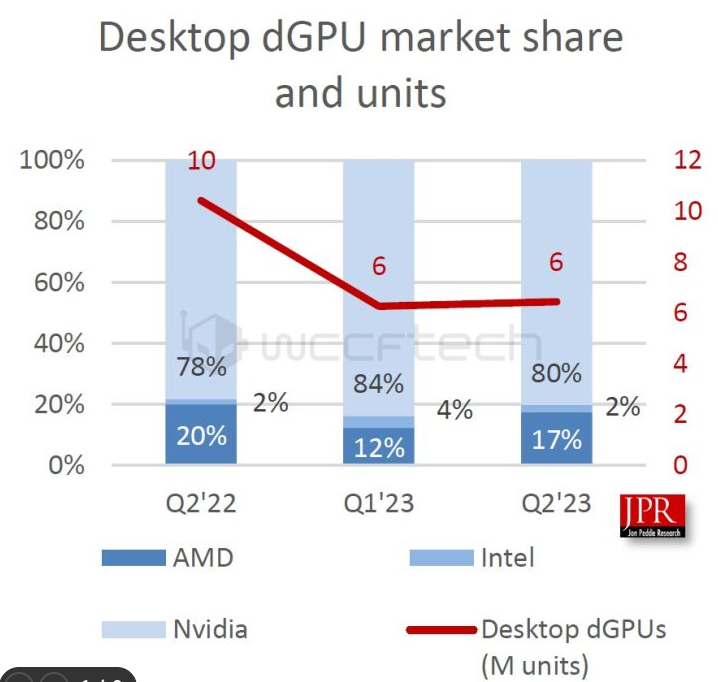

2023년 8월 AMD가 RX 7800XT를 내놓기까지, AMD는 게이밍 그래픽카드 시장에서 쓴 성적표를 받아들여야만 했다. 그래픽카드 경쟁은 엔비디아가 먼저 제품을 내놓으면 AMD가 비슷한 포지션의 제품을 출시하는 식으로 진행되었는데, 결국 판매량에서 대부분 승자는 엔비디아였다.

시장이 엔비디아에게 실망한 상황에서, ‘AMD는 왜 이 기회를 잡지 않느냐’는 목소리까지 나오는 상황이었다. 그렇다면 과연 왜 AMD는 이런 좋은 기회에 칼을 갈고 반격하지 않았을까.

게이밍 시장보다 AI 시장이 더 나은 AMD

AMD가 적극적으로 지포스 RTX 40 시리즈의 점유율을 빼앗으려 하지 않은 이유는, AMD 역시 다른 곳, 즉 AI 시장에 눈을 돌리고 있었기 때문이다.

AI 데이터센터 시장은 데스크톱 그래픽카드 시장 이상으로 AMD에게 ‘해볼 만한’ 시장이다. 이는 AI 데이터 학습, 추론 영역에서 엔비디아의 점유율이 90%에 육박하고, 엔비디아가 ‘칩이 없어서 못 파는’ 상황에서 일견 말이 되지 않는 것처럼 보일지도 모른다.

하지만 여태 게이밍 시장에서 AMD가 지적받아온 약점을 고려해보면, AI 데이터 센터 시장은 AMD에게 훨씬 경쟁하기 수월한 시장이라는 점을 알 수 있다. 그동안 AMD가 소비자용 그래픽카드에서 약점으로 지적받아온 요소는 여러 가지다. 브랜드 파워, 드라이버 안정성, 경쟁사 대비 떨어지는 레이 트레이싱 성능, 뒤처지는 프레임 증강 기술(DLSS vs FSR) 등, 주로 ‘깡성능’으로 불리는 연산 성능이 아닌 다른 부분에서 열위인 경우가 많았다.

한편 AI 시장은 그런 복잡한 변수들이 없다. 구글, 아마존, 마이크로소프트 등 대형 고객들이 대부분 자체 소프트웨어 설계 역량을 갖춘 상황에서 AMD는 오직 하드웨어를 잘 만들면 된다. ‘소비자들에게 친숙하지 못한 이름이어서’, ‘DLSS를 지원하지 않아서’, ‘드라이버가 오작동을 일으켜서’ 시장의 선택을 덜 받을 일이 없다는 의미다. 엔비디아가 ‘칩을 없어서 못 파는’ 상황도 AMD에겐 득이 된다. 적당한 가격에 당장 필요한 칩을 제공할 수 있다면 대형 고객사들은 언제든 AMD를 선택할 수 있기 때문이다.

현재 AI 학습에 지배적으로 사용되는 CUDA(소프트웨어 플랫폼)가 엔비디아 독점 기술이라는 점도 그렇다. 현재 구글, 마이크로소프트와 같은 기업에서는 AI 반도체를 직접 생산하기 위한 노력을 꾸준히 전개해오고 있으므로, 장기적인 관점에서 CUDA와 경쟁하는 AMD의 ROCm(오픈소스)에 힘을 실어줄 가능성이 높다.

경쟁의 무대, 게이밍에서 AI로

AMD는 2023년 12월 데이터센터 GPU, MI300 시리즈를 공식 출시했다. 이 날 AMD는 ‘MI300’ 시리즈가 엔비디아 최고 성능의 데이터센터 GPU, ‘H100’보다 최대 1.6배의 성능을 낼 수 있다고 발표했으며, AMD의 주가는 당일 10%의 상승률을 보였다.

AMD가 엔비디아의 GPU를 큰 차이로 따돌렸다고 발표하고, 시장이 호응하는 건 그동안 게이밍 분야에서는 보기 힘들었던 현상이다. 이는 AMD와 엔비디아 양 사의 치열한 경쟁이 게이밍 그래픽카드 분야에서 AI 시장으로 넘어갔음을 의미한다.

그리고 양 사가 AI에 역량을 총동원하는 사이, 게이밍 그래픽카드는 상대적으로 ‘뒷전’이 되어버린 것이 바로 2023년 그래픽카드 시장에서 보였던 맥 빠진 경쟁의 전말이다.

앞으로의 게이밍 그래픽카드 시장은?

일반 소비자 입장에서 안 좋은 소식이지만, 당분간 양 사의 치열한 경쟁을 관측하기는 어려울 전망이다. AI 데이터센터 시장은 이제 막 시작된 참이고, 추후 몇 년간 얼마나 더 큰 성장을 이뤄낼지 짐작하기란 어렵다. 막대한 수익이 AI 분야에서 발생하는 만큼 게이밍 그래픽카드 분야에서는 당분간 ‘힘 뺀 경쟁’이 이어질 것으로 예상된다.

한편 미국의 대중 AI 반도체 제재로 일정 이상의 연산 능력을 가진 GPU 수출이 제한된 것은 변수다. 이는 단기적으론 제재 대상인 RTX 4090 그래픽카드의 가격 인상을 불러왔지만, 장기적으로 그래픽카드 소비자들에게 이익이 될 가능성이 있다. 엔비디아가 제재 대상인 RTX 4090 이상의 고성능 그래픽카드 생산을 줄이고, RTX 40 시리즈 추가 라인업(4080 SUPER 등)라인업을 준비하게 된 건 이 대중 제재의 영향을 받은 것으로 보인다.

기대해볼 수 있는 것은 소프트웨어 발전이다. 프레임 보간/생성 기술인 DLSS나 FSR, 그리고 최근 주목받고 있는 AMD의 AFMF 등이 발전하면서 저렴한 하드웨어에서도 보다 높은 성능을 누릴 수 있게 되었다. 이런 발전은 이미 구매한 그래픽카드에서도 누릴 수 있으므로, 당분간 하드웨어 발전보다는 소프트웨어 발전을 기대하는 것이 현명한 판단일 수 있다.